relevante Geschäftsfälle D-A-CH

Abwicklung Reihengeschäft / Dreiecksgeschäft

Ein Reihengeschäft besteht dann, wenn mehrere Unternehmer über denselben Gegenstand Kaufgeschäfte abschliessen und der Gegenstand vom ersten Unternehmer an den letzten Abnehmer transportiert wird.

- Kundenadresse Inland / Lieferadresse Ausland / Rechnungsadresse EU-Ausland

- Kundenadresse EU-Ausland / Lieferadresse Inland / Rechnungsadresse Ausland

- Dreiecksgeschäft

Bei einem innergemeinschaftlichen Dreiecksgeschäft müssen drei Unternehmer mit einer USt-ID aus drei Mitgliedstaaten der EU beteiligt sein.

- Kundenadresse EU-Ausland / Lieferadresse EU-Ausland / Rechnungsadresse EU-Ausland (D)

Wichtig ist, dass der Kunde im Beleg selber der Leistungsempfänger ist. D. h. eine Abwicklung kann nicht über eine abweichende Lieferadresse sondern muss gegebenenfalls über die abweichende Rechnungsadresse erfolgen!

Beispiel 1: Reihengeschäft / Dreiecksgeschäft mit Zusammenfassender Meldung

Ein Schweizer Unternehmer (U) betreibt eine eigenständige Filiale in Hamburg. Er soll eine Maschine nach Frankreich (F) liefern. Da er diese Maschine in Österreich bezieht, beauftragt er einen Spediteur die Maschine beim Unternehmer (A) in Österreich abzuholen und nach Frankreich an (F) zu liefern. Da sich die Ware innerhalb der EU bewegt, handelt es sich um eine innergemeinschaftliche Warenlieferung beim Auftragnehmer (Schweiz) und um einen innergemeinschaftlichen Erwerb beim Auftraggeber (Frankreich).

Auftrag

Der Schweizer Unternehmer ist mit der deutschen Filiale umsatzsteuerlich in Deutschland registriert (Deutsche USt-ID) und schickt dem französischen Kunden eine steuerfreie Rechnung mit Steuercode 22 (Leistungen im Ausland, 0%), da es sich um eine innergemeinschaftliche Lieferung handelt, die aber dennoch in der schweizerischen MWST-Abrechnung als Umsatz (200) und Abzug (221) deklariert werden muss.

Abbildung 2.922: Rechnung

Rechnungswesen

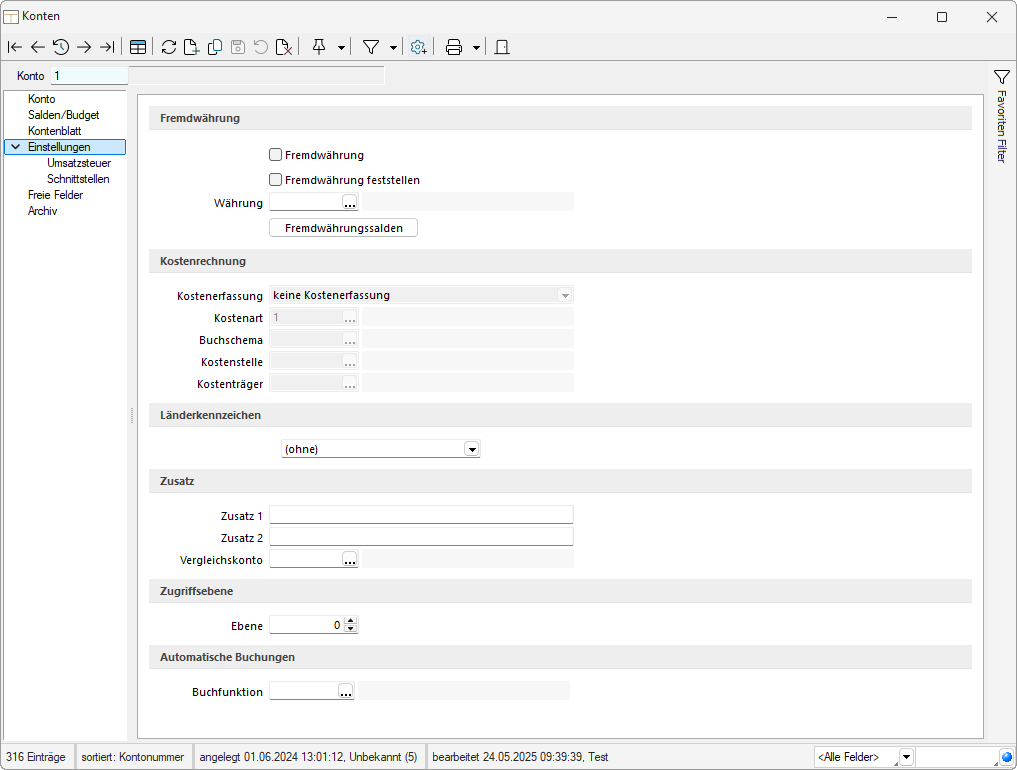

Zudem hat der Schweizer Unternehmer diese Lieferung in einer Zusammenfassenden Meldung in Deutschland zu deklarieren. Dies erreicht er, indem er im Rechnungswesen in den Konteneinstellungen ein separates Erlöskonto für die Zusammenfassende Meldung und als Dreiecksgeschäft kennzeichnet sowie das Land auf Deutschland einstellt und dieses Konto im Rechnungsbeleg verwendet.

Abbildung 2.923: Einstellung zusammenfassende Meldung

Der Französische Kunde wird diese Rechnung als innergemeinschaftlichen Erwerb mit französischer Umsatzsteuer besteuern und als Vorsteuer abziehen. Der Schweizer Unternehmer erhält von dem deutschen liefernden Unternehmer die Rechnung für die Maschine steuerfrei, als Ausfuhrlieferung beim Schweizer handelt es sich um eine steuerfreie Einfuhr.

Das Konto 3125 wird in Kombination mit dem Steuercode 22 (Leistungen im Ausland) der Deutschen USt.-Formularzuordnung der Kennzahl 41 zugewiesen:

Folglich müsste das Konto 3125 in Kombination mit dem Steuercode 22 in der schweizerischen MWST-Formularzuordnung der Kennzahlen 200 und 221 zugewiesen werden. Da aber unsere MWST-Formularzuordnungen bereits im Standard den Steuercode 22 beinhaltet, erübrigt sich diese Zuweisung.

Hinweis: In Deutschland ist es oft üblich, solche oder ähnliche Transaktionen OHNE Steuercode zu buchen, was wir aber aus Sicht der Transparenz nicht empfehlen. Falls dies, z. B. für eine bessere Unterscheidung, dennoch gewünscht wird, so kann allen drei Orten die Zuordnung mit 3125 aber OHNE Steuercode erfolgen:

Abbildung 2.924: Kontenzuordnung

Umsatz mit Umsatzsteuer, die im Ausland anzumelden ist

Grundsätzlich kann ein Ausland-Ausland-Geschäft auch ohne D-A-CH-Modul korrekt in der MWST-Abrechnung der Schweiz deklariert werden. Sollte dieser Geschäftsfall ebenfalls der deutschen oder österreichischen Umsatzsteuer unterliegen, bedarf es hierfür das Modul D-A-CH, da der dafür verwendete Steuerschlüssel bei den MWST-Formularzuordnungen DE oder AT wie auch CH verwendet werden MUSS!

Reihengeschäft

Ein Schweizer Unternehmer (U) soll eine Maschine nach Österreich (A) liefern. Da er diese Maschine in Deutschland bezieht, beauftragt er einen Spediteur die Maschine beim deutschen Unternehmer (D) abzuholen und nach Österreich an (A) zu liefern.

Auftrag

Bei diesem Reihengeschäft liegen zwei Lieferungen vor. Der Deutsche liefert an den Schweizer und der Schweizer an den Österreicher. Der Schweizer lässt sich umsatzsteuerlich in Österreich registrieren (österreichische USt-ID) und schickt dem Österreicher Kunden eine Rechnung mit der dort geltenden Umsatzsteuer. Diese legt er als neuen Steuerschlüssel, z. B. 32, an und stellt das Land auf Österreich.

Abbildung 2.925: Rechnung

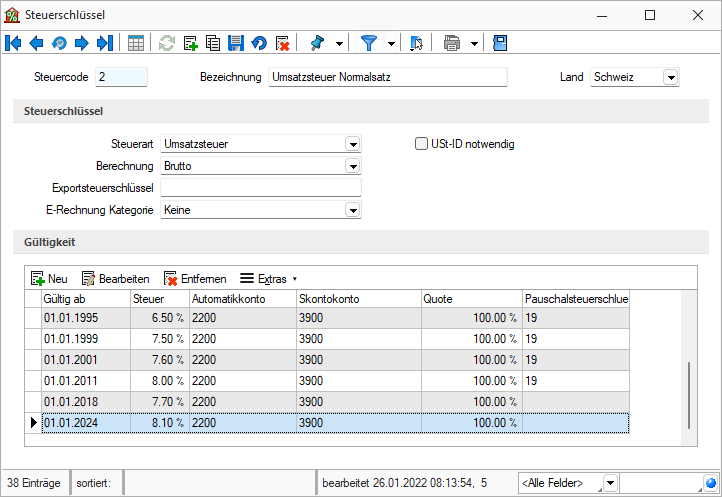

Abbildung 2.926: Steuerschlüssel

Rechnungswesen

Abbildung 2.927: Einstellungen

Wir empfehlen ein separates Erlöskonto, bei dem das Land auf Österreich einstellt ist. Dieses Konto ist im Rechnungsbeleg zu verwenden.

Der Umsatz ist in der Umsatzsteuervoranmeldung für Österreich anzumelden. Dazu wird das Konto 3220 mit Steuerschlüssel 31 in der USt.-Formularzuordnung für Österreich der Kennzahl 00 und 22 zugewiesen:

Der Steuerschlüssel 32 wird idealerweise in Kombination mit dem Konto 3300 in der schweizerischen MWST-Formularzuordnung der Kennzahl 200 und 221 zugewiesen. Es ist natürlich auch möglich den Nummernkreis 0 bis 999999 zu verwenden.

Autovermietung (Filialgeschäft)

Ein Schweizer Unternehmer ist als Autovermieter, u. a. in Deutschland tätig. Der Umsatz ist am Ort der Fahrzeugübergabe zu besteuern, somit in Deutschland. Es ist eine Rechnung mit deutscher Umsatzsteuer 19% (Steuerschlüssel 30) auszustellen.

Auftrag

Der Schweizer Unternehmer lässt sich umsatzsteuerlich in Deutschland registrieren (Deutsche USt-ID) und schickt dem deutschen Kunden eine Rechnung mit 19% deutscher Umsatzsteuer.

Abbildung 2.928: Rechnung

Rechnungswesen

Der Umsatz ist in der Umsatzsteuervoranmeldung für Deutschland anzumelden. Der Steuerschlüssel 30 wird in der Deutschen USt.-Formularzuordnung der Kennzahl 81 zugewiesen.

Der Steuerschlüssel 30 wird idealerweise in Kombination mit dem Konto 3100 in der schweizerischen MWST-Formularzuordnung der Kennzahl 200 und 221 zugewiesen. Es ist natürlich auch möglich, den Nummernkreis 0 bis 999999 zu verwenden.

Weitere Umsätze, bei denen die Steuer im anderen Land anzumelden ist

Autovermietung in anderen Ländern

Eine Schweizer Autovermietung betreibt eine Vermietungsstation in Wien. Es ist österreichische Umsatzsteuer auszuweisen und an die jeweilige Steuerbehörde des Landes abzuführen.

Die Rechnung ist mit der Umsatzsteuer des Landes auszustellen, in dem das Fahrzeug übergeben wird. Die umsatzsteuerliche Registrierung im entsprechenden Land ist notwendig, um die Umsatzsteuer dort anzumelden.

Grundstücksleistungen

Ein Schweizer Dienstleister erbringt Erschliessungsleistungen (Vermessung) an einem in Deutschland gelegenen Grundstück.

Die Rechnung ist mit der Umsatzsteuer des Landes auszustellen, in dem das Grundstück liegt. Die umsatzsteuerliche Registrierung im entsprechenden Land ist notwendig, um die Umsatzsteuer dort anzumelden.

Zolllager

Die Verzollung bzw. Einfuhrbesteuerung wird auf den Zeitpunkt der Auslagerung verschoben. Keine Verzollung gegen Antrag.

Deutsches Zollfreilager

Ein Schweizer Warenhändler befördert Waren zur unversteuerten und unverzollten Zwischenlagerung nach Deutschland in ein Zolllager. Das Überbringen der Ware ist als Innenumsatz nicht umsatzsteuerpflichtig.

Ausfuhr aus dem Zolllager in das Ausland

Befördert der Schweizer Unternehmer Waren vom deutschen Zolllager in Nicht-EU-Länder (z. B. zurück in die Schweiz), fallen keine Einfuhrabgaben an. Die Rechnung ist wie eine übliche Rechnung in das Ausland auszustellen.

Ausfuhr aus dem Zolllager in die EU

Befördert der Schweizer Unternehmer Waren vom deutschen Zolllager in EU-Länder, fallen Einfuhrabgaben und Verzollung an. Die Rechnung ist wie eine übliche Rechnung in EU-Länder auszustellen.

Reverse Charge Erwerbsteuer (Bezugssteuer)

Bei diesem Verfahren verlagert sich die Steuerschuld auf den Leistungsempfänger (Rechnungsempfänger). Der Leistungsempfänger meldet für die empfangene Leistung Umsatzsteuer an und macht diese als Vorsteuer geltend.

Ausgangsseite

Die Rechnung ist steuerfrei (ohne Steuerschlüssel) zu erstellen. Die Rechnung muss den Verweis auf das Reverse Charge-Verfahren enthalten, so dass der Empfänger dies erkennt.

Eingangsseite

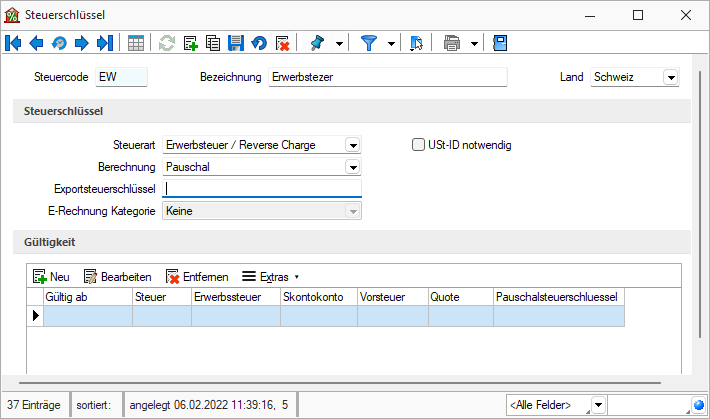

Abbildung 2.929: Erwerbsteuer

Die Rechnung ist mit einem Steuerschlüssel vom Typ Erwerbsteuer (Beispiel Steuerschlüssel EW) zu buchen und in der Umsatzsteuervoranmeldung mit Konto und Steuerschlüssel der inländischen Umsatzsteuerkennzahl und der inländischen Vorsteuerkennzahl zuzuweisen. Da diese Systematik auch in einem reinen Schweizer Mandanten (ohne Modul D-A-CH) angewendet werden kann, konsultieren Sie hierfür die Dokumentation Anwendungen MWST Spezialfälle, 100% Vorsteuer, Import und Export und Zoll.docx.